Anexo. Algunas peculiaridades del sistema tributario colombiano Desenmascarando las mentiras de la ortodoxia neoliberal en Colombia

Gracias al reciente debate en relación con los impuestos el grueso de la sociedad ha venido conociendo varias peculiaridades del sistema tributario colombiano que pueden resumirse en una palabra: inequitativo. Se analizan aspectos como la evasión, que consiste en no pagar un impuesto ocultando el ingreso o bien que ha de ser gravado. Es lo que ocurre con la plata depositada en los paraísos fiscales y con la subvaloración del precio de activos. Por su parte, la elusión es pagar menos de lo que correspondería a través de interpretación acomodada de la legislación tributaria. A estas figuras hay que sumarle lo que corresponde al robo simple y llano de impuestos, en particular del IVA que se cobra a las personas y no se reporta a la administración de impuestos.

Por Pascual Amézquita

Gracias al reciente debate en relación con los impuestos el grueso de la sociedad ha venido conociendo varias peculiaridades del sistema tributario colombiano que pueden resumirse en una palabra: inequitativo.

No se tributa sobre ingresos de capital (acciones y similares), la tasa impositiva a las empresas si bien a primera vista parece alta no lo es a la hora de la verdad por la cantidad de exenciones y descuentos tributarios, el impuesto catastral es muy bajo porque los predios no se declaran por su valor comercial, las regalías provenientes de minas e hidrocarburos son ofensivamente bajas y con grandes boquetes para su evasión por parte de las multinacionales, no se gravan las herencias, a las multinacionales se les permite todo tipo de exenciones a través de figuras como las zonas francas, y otras muchas otras fuentes tributarias a las que el Estado colombiano ha renunciado. Obsérvense las siguientes gráficas.

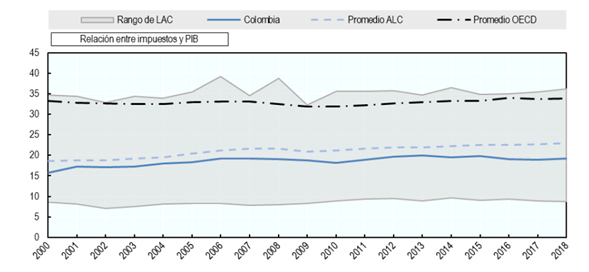

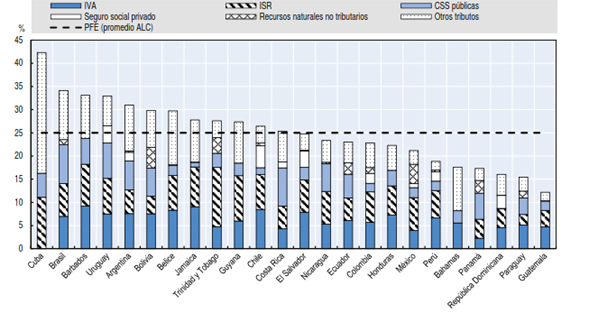

Como se observa en la gráfica 1, el recaudo tributario en América Latina en proporción al PIB en promedio es de algo más del 20%, bastante por debajo del promedio de los países Ocde (34,3%), siendo el más alto de la región el de Cuba (42,3) que se acerca a los niveles más altos de Europa. Colombia mientras tanto apenas recoge el 15% (antes de la reforma tributaria de 2019, que redujo aún más el recaudo).

Gráfica 1. Recaudación tributaria (% del PIB), 2000-2018

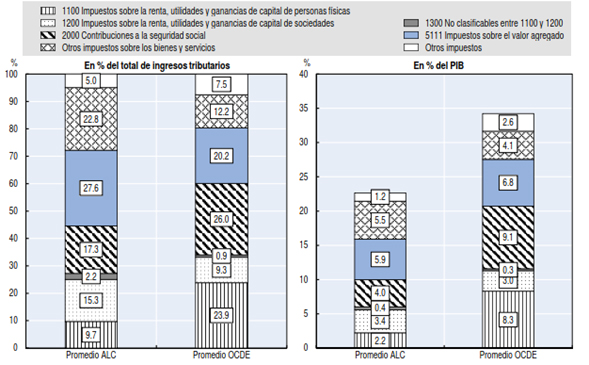

Pero no solamente se recauda menos sino que la forma del recaudo es diferente. Hay que tener en cuenta que los impuestos directos se definen como progresivos por cuanto que a medida que aumenta el ingreso o la renta que va a ser gravada, aumenta la tarifa, siendo este el caso del impuesto de renta. Los indirectos no son progresivos pues a todo el universo de contribuyentes se le aplica la misma tarifa, sin tener en cuenta su ingreso o su capacidad de pago, como el IVA y el 4 x 1.000.

Con esto en mente, obsérvese la gráfica 2. Nótese que el promedio en los países de la OCDE el total del recaudo del impuesto de renta (lado izquierdo de la gráfica) es del 33,2% (9,3 + 23,9) mientras que el promedio de los países de América Latina es apenas del 25,0 (15,3 + 9,7) con la peculiaridad de que es mayor el que recae sobre las empresas que sobre los accionistas. De otra parte, el IVA en Ocde es en promedio del 20,2% mientras que en América Latina es del 27,6%.

Gráfica 2. Estructura tributaria en América Latina y el Caribe, y la OCDE, 2017

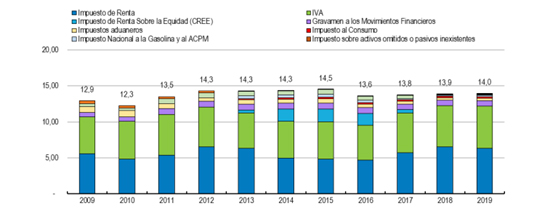

Para el caso de Colombia, véase la gráfica 3 que muestra la distribución de los impuestos, observándose que a diferencia de lo observado en otros países acá la mayor parte del recaudo está en IVA y renta, para un total muy bajo, del 14% del PIB.

Gráfica 3. Distribución de la carga impositiva en Colombia como % del PIB

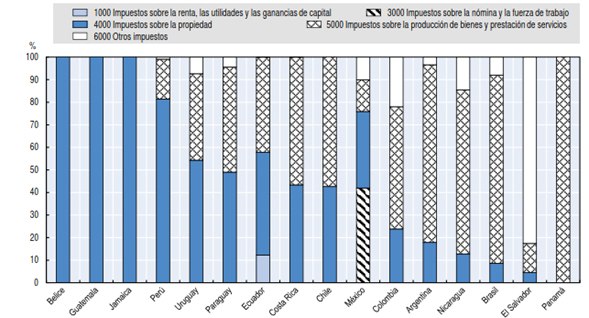

A nivel subnacional (departamentos y municipios o entidades similares en otros países) también el recaudo en Colombia es bien e inequitativo frente a los otros países latinoamericanos (gráfica 4). Es bajo cuando se cobra a los propietarios (parte azul de la columna) y bastante alto cuando se trata de otros ingresos, industria y comercio, por ejemplo en el caso de Colombia (parte en rombos de cada columna).

Gráfica 4. Estructura tributaria de los ingresos tributarios subnacionales, 2017.

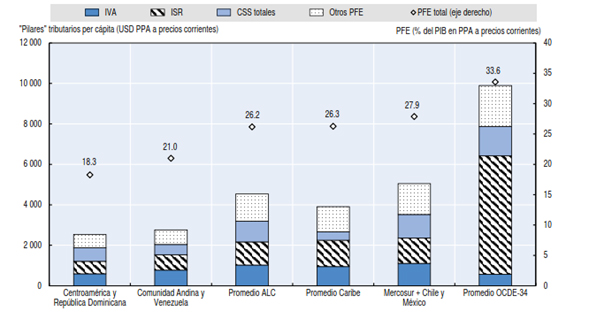

El resultado del análisis tributario arroja lo siguiente (gráfica 5), medido a través de la llamada presión fiscal equivalente (PFE), que es la suma de la proporción entre la recaudación tributaria y el PIB, las cotizaciones obligatorias a sistemas de seguro social privados y los ingresos no tributarios procedentes de recursos naturales, expresados como porcentaje del PIB: La línea punteada es el promedio para América Latina y el Caribe de esa PFE. Colombia, como se observa de nuevo, está por debajo del promedio, notándose que los llamados Otros tributos (que incluyen el impuesto de renta de las personas naturales por ingresos laborales y no laborales, estos últimos casi inexistentes como el aplicable a los accionistas) poco contribuyen al total.

Gráfica 5. Pilares fiscales y otros componentes de la PFE por países, 2018. Porcentaje del PIB.

Otra forma de ver el consolidado se ofrece en la gráfica 6. Colombia está en el grupo identificado como Comunidad Andina y Venezuela, es decir, el segundo grupo con menores impuestos. El principal impuesto entre los países de la Ocde es el aplicado a las rentas corporativas (a las empresas y a los accionistas), en tanto que el promedio del IVA en esos países es más bajo que en cualquiera de los latinoamericanos.

Gráfica 6. Presión fiscal per cápita comparada en dólares estadounidenses corrientes (PPA) por regiones, 2017.

Otro dato sobre el cual conviene llamar la atención es el de la evasión fiscal y la elusión. La evasión consiste en no pagar un impuesto ocultando el ingreso o bien que ha de ser gravado. Es lo que ocurre con la plata depositada en los paraísos fiscales y con la subvaloración del precio de activos. La elusión es pagar menos de lo que correspondería a través de interpretación acomodada de la legislación tributaria. A estas figuras hay que sumarle lo que corresponde al robo simple y llano de impuestos, en particular del IVA que se cobra a las personas y no se reporta a la administración de impuestos.

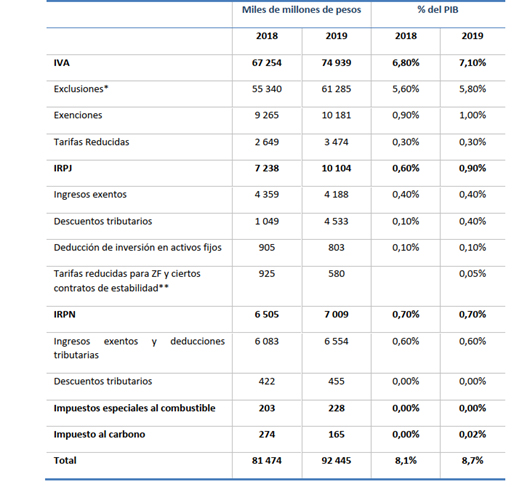

Pues bien, en los cálculos del gobierno hay una trampa (ver tabla 1): la evasión total ronda los $92 billones para 2019 anuales, pero incluye lo que no se paga por IVA, $67 billones por tratarse de artículos con régimen especial, y por supuesto no calcula lo que podría obtenerse con los capitales depositados en paraísos fiscales. Las restantes cifras (que sí son realmente formas de evasión) corresponden a los ingresos de renta de personas jurídicas (Irpj) y de las personas naturales (Irpn).

Tabla 1. Ingresos no percibidos

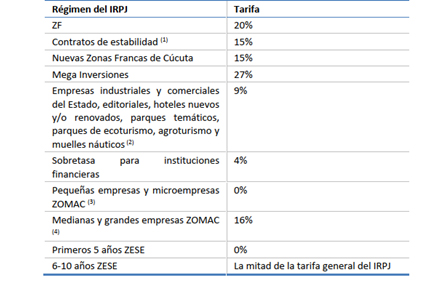

En la tabla 2 se muestran algunas de las actividades en las cuales el fisco da un tratamiento favorable cobrando tasas tributarias inferiores a las que se aplican al resto de actividades. Casi todas favorecen a las multinacionales.

Tabla 2. Tarifas especiales del impuesto de renta de personas jurídicas

cantidades de hidrocarburos y minerales realmente extraídas y el descuento, ilegal, que hacen las multinacionales de los impuestos computando las regalías. Las operaciones sobre acciones de empresas colombianas que no están registradas en las bolsas de valores del país sino en el extranjero no pagan impuestos en Colombia, las grandes herencias no están contempladas, y un largo, muy largo etcétera. Eso explica la abismal diferencia entre el recaudo promedio de la Ocde (35%) y el de Colombia (15%) como proporción del PIB, para no mencionar países como los nórdicos donde las tarifas alcanzan al 45%.

El bajo recaudo implica un creciente déficit fiscal (agravado por las mentiras gubernamentales a la hora de hacer propaganda con las cifras) y un feroz recorte del gasto público, temas para otro artículo.

Referencias

Dian-Ocde. Informe de la Comisión de Expertos en Beneficios Tributarios, 2021.

Ocde et al. (2020), Estadísticas tributarias en América Latina y el Caribe 2020, Oecd Publishing, Paris, https://doi.org/10.1787/68739b9b-en-es.