Inversión extranjera directa: ¿bendición o maldición?

El escrito analiza la Inversión Extranjera Directa (IED) en Colombia, cuestionando su supuesta benevolencia para el desarrollo económico. Citando a economistas como Ha-Joon Chang y Carlos Lleras Restrepo, se enfatiza la reticencia histórica de países como Estados Unidos a aceptar inversión extranjera por temor a la dominación económica. Se argumenta que la IED no solo genera ganancias que se repatrían, sino que también contribuye al déficit en cuenta corriente, obligando a los países receptores a endeudarse. En resumen, la IED se presenta más como un privilegio para los inversionistas que como una solución sostenible para el desarrollo económico local.

Por Pascual Amézquita

En su famoso libro ¿Qué fue del buen samaritano? el prestigioso economista surcoreano Ha-Joo Chang hace un buen recuento del asunto mostrando cómo en el siglo XIX Estados Unidos fue bastante reacio a la entrada de capitales extranjeros y ponía toda clase de obstáculos a los inversionistas por el temor que desataba que controlaran sectores estratégicos de la economía. Aún con todas las restricciones, los extranjeros se dieron mañas de poner sus capitales en la naciente potencia.

Ha Joon Chang.

Es común mencionar que la forma de dominación de los países es a través de los préstamos y la inversión extranjera pues condicionan las políticas de los Estados y de los empresarios a las necesidades del gran capital internacional. En ese entramado las agencias calificadoras de riesgo juegan papel importante al actuar como jueces del cumplimiento de la tarea e influyen en las decisiones del Fondo Monetario Internacional.

Carlos Lleras Restrepo.

Las agencias calificadoras de riesgo no son, como suelen presentarse, observadores neutrales de la economía, sino parte muy interesada de lo que pasa. No se puede olvidar que poco antes de la Crisis del Atlántico Norte (como denomina el ex ministro Ocampo a la crisis de 2008) las agencias dieron las más altas calificaciones a los títulos que poco después llevaron a la estruendosa caída, las hipotecas subprime. Las evaluadoras se defendieron diciendo que al calificar el riesgo de un país apenas emiten opiniones que pueden o no ser adoptadas por los inversionistas. En el caso de Colombia hay que recordar que cuando en el año 1999 el ministro de hacienda de la época, Juan Camilo Restrepo, dijo que Colombia no necesitaba recursos del FMI para enfrentar la crisis financiera, las agencias presionaron para que se hiciera una monitoria y un acuerdo hasta que lo lograron, haciendo patrasear al ministro.

Cuando las calificaciones de las agencias son bajas el resultado inmediato es que los prestamistas se sienten en el derecho de cobrar más intereses por los capitales que ofrecen, así que entre más baja la calificación mayores ganancias para los prestamistas quienes además saben por la historia que ningún Estado ha quebrado.

Una de las herencias dejadas por el gobierno Duque fue la pérdida del llamado grado de inversión. El argumento fue la falta de recursos y que era necesario hacer una reforma tributaria, la de Carrasquilla que la protesta popular hundió. Pues bien, ahora que el gobierno del presidente Petro anunció su reforma para conseguir recursos las mismas calificadoras se unen al coro desinformado de la Andi y demás gremios. Como se está viendo en estos momentos de feroz discusión sobre la reforma tributaria del gobierno Petro, se plantea que afectará la inversión extranjera y la competitividad del país. ¿Al fin qué, faltan recursos y por eso el país perdió puntos en la calificación de riesgo, o la reforma para aumentar los ingresos pone en riesgo la entrada de inversión al país? No hay lógica.

¿Tabla de salvación o clavo caliente?

En medio del profundo déficit en cuenta corriente que recibió Petro, se presenta la inversión extranjera como la tabla de salvación. Sin embargo, un breve recuento del tratamiento dado en los últimos siglos a la inversión extranjera por parte de los países que hoy son potencia mundial o altamente desarrollados muestra algo diferente.

En su famoso libro ¿Qué fue del buen samaritano? el prestigioso economista surcoreano Ha-Joo Chang hace un buen recuento del asunto mostrando cómo en el siglo XIX Estados Unidos fue bastante reacio a la entrada de capitales extranjeros y ponía toda clase de obstáculos a los inversionistas por el temor que desataba que controlaran sectores estratégicos de la economía. Aún con todas las restricciones, los extranjeros se dieron mañas de poner sus capitales en la naciente potencia.

Luego de mostrar otros ejemplos como el de Finlandia en las primeras décadas del siglo XX, Chang indica que el Reino Unido en la década de 1960 imponía fuertes condiciones a la entrada de capitales, por ejemplo, en el sector automotriz. Por último, desmitifica el argumento más socorrido para demostrar que es necesaria la inversión extranjera para el desarrollo: su propio país, Corea del Sur. Anota (p. 137):

“Entre 1971 y 1995, la inversión extranjera suponía menos del 1% de la formación total de capital fijo en Corea [que es el destino principal de la inversión directa], mientras que el promedio de los países en vías de desarrollo para el período 1981-93 […] era del 4,3%” (p. 137).

En cambio, Corea del Sur fue durante la década del 70 uno de los tres países más endeudados del mundo, junto con Brasil y México. Luego de otra serie de interesantes datos de los siglos XIX y XX sobre las restricciones a la inversión extranjera, concluye:

En resumen, la historia está del lado de los reguladores. La mayoría de los países ricos de hoy en día regularon la inversión extranjera cuando estaban en el bando receptor. En ocasiones esa regulación fue draconiana: Finlandia, Japón, Corea y Estados Unidos (en determinados sectores) son los mejores ejemplos. Hubo naciones que prosperaron buscando activamente inversión extranjera directa, como Singapur e Irlanda, pero ni siquiera ellas adoptaron el enfoque de laissez-faire [permitir la entrada y salida de la inversión extranjera sin restricciones y a bajos costos para ellos] hacia las corporaciones transnacionales que los malos samaritanos recomiendan hoy a los países en desarrollo (p. 138).

Para la historia de Colombia es necesario recordar al presidente Lleras Restrepo, quizá la pluma más prolífica entre el casi medio centenar de presidentes que ha tenido la república. En punto a la inversión extranjera fueron varios los textos que escribió al respecto. A manera de ejemplo. este análisis hecho un año antes de ser presidente del país:

Las inversiones directas extranjeras pueden ser también deseables en otros ramos de la producción (diferente al del petróleo). En general convendría, sin embargo, buscar fórmulas que lo asocien con el capital colombiano. Mucho menos deseable resulta que se adquieran por el capital extranjero empresas que fueron el fruto del trabajo nacional. Por desgracia, la desvalorización externa del peso ha facilitado operaciones de esta clase. En ninguna manera resulta halagüeña la perspectiva de un país en el cual la mayor parte de sus industrias esté controlada por el extranjero. Semejante cosa nos daría unas características colonialistas, con malas consecuencias de orden económico y de orden político. Ya muchas veces entidades autorizadas han llamado la atención sobre la carga que implica en el balance de pago de los países subdesarrollados la transferencia de dividendos y de otras sumas a favor de los accionistas extranjeros o de las casas matrices. El pago del servicio del capital resulta por lo general excesivamente gravoso, sin contar otros renglones como los que corresponden a regalías, no siempre justificadas, pagos por servicios técnicos y recargos en el aprovisionamiento de materias primas y bienes intermedios. (Lleras, 1965:281)

Casi sobraría mencionar que esta línea de opinión la mantuvo durante sus años de gobierno. En particular hablando de Colombia, que en esos momentos importaba petróleo, indicó: “ha habido años en que los pagos (…) para atender a nuestras propias necesidades de petróleo crudo han sido mayores que el total de los dólares recibidos por regalías, impuestos y otros pagos” recibidos de las petroleras. A continuación, expuso otros datos sobre las irrisorias cifras en impuestos, comparándolas con las utilidades obtenidas y concluyó: “Resulta difícil creer que estas cifras susciten una entusiasta impresión de optimismo sobre los redentores efectos de la inversión privada de Estados Unidos en América Latina” (Citas tomadas de Amézquita, 2012).

Y continuó mostrando ejemplos, ahora de otras empresas que invertían bajas sumas de capital y a los pocos meses estaban retirando cuantiosas ganancias: “la compañía estaba sacando del país en un año el equivalente a nueve veces su inversión original” y otros ejemplos del mismo corte para puntualizar que “la inversión extranjera no es siempre una bendición” (Ibid.).

Las cifras en Colombia

Ante todo, no perder de vista que la cuenta corriente de un país contabiliza parte significativa de los dólares que entran y salen en un año. En esa contabilidad las partidas fundamentales son las exportaciones e importaciones, las remesas de dólares y la inversión extranjera que entra (cuya contrapartida es la salida de dólares por las ganancias de los inversionistas o el retiro de las inversiones). En esa contabilidad no se registran los dólares que mueven los negocios ilícitos ni buena parte de lo que constituye la fuga de capitales.

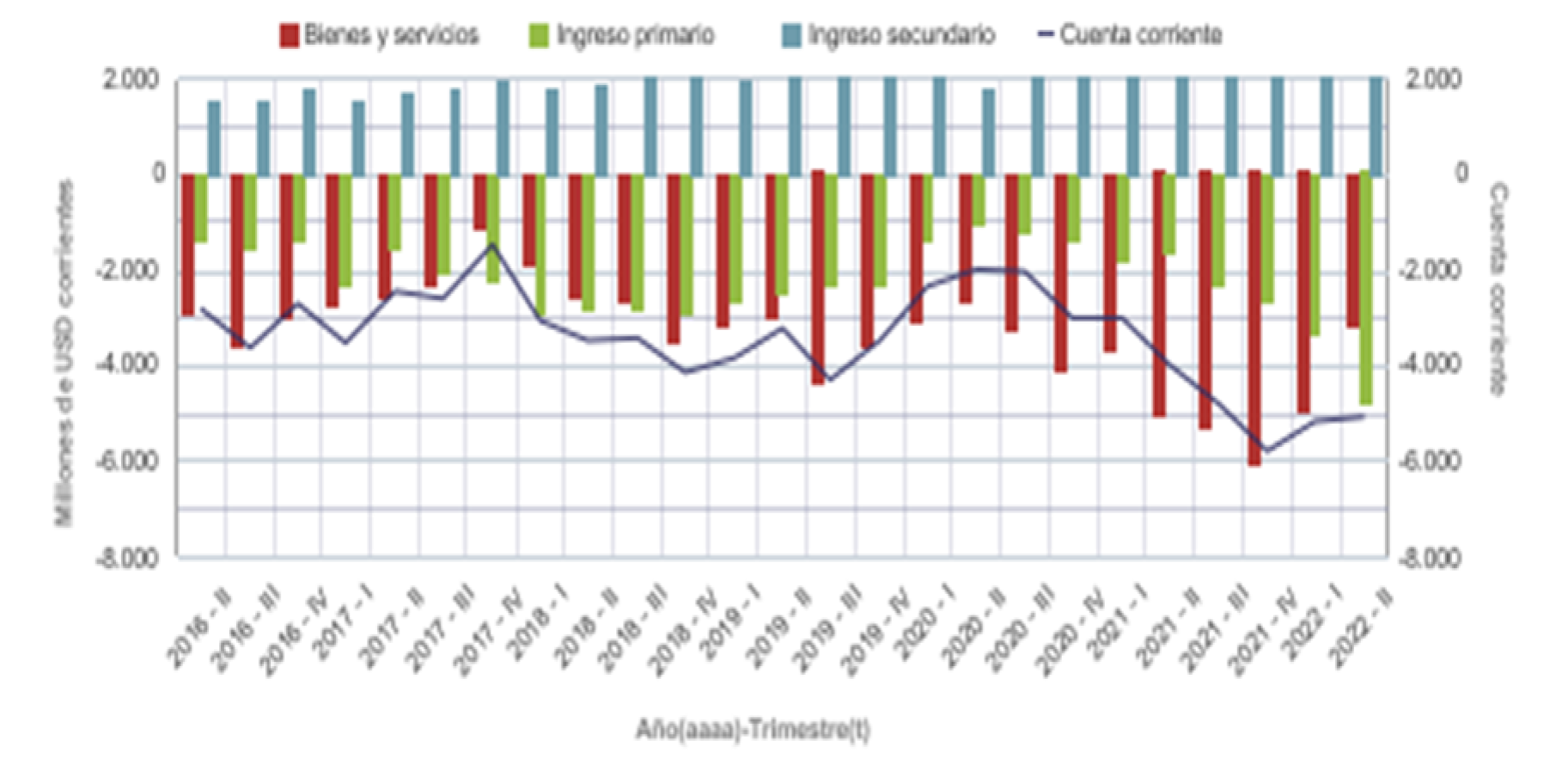

La gráfica 1 muestra el dato de bulto que destacara Lleras para mediados del siglo pasado: hoy ese movimiento de dólares es deficitario para el país. Valga decir, cada año salen más dólares de los que entran. La línea inferior es el balance general para los últimos cinco años, que sistemáticamente está por debajo, es decir, salen entre 2.000 millones y 6.000 millones de dólares, en neto. La línea roja es el déficit en comercio exterior (se importa más de lo que se exporta), la azul es el déficit que deja en total la entrada menos salida de dólares por la inversión año a año y las azules las entradas de dólares por remesas.

Gráfica 1.

Fuente: Banco de la República. Información extraída de la bodega de datos Sarankua, 4 de septiembre de 2022.

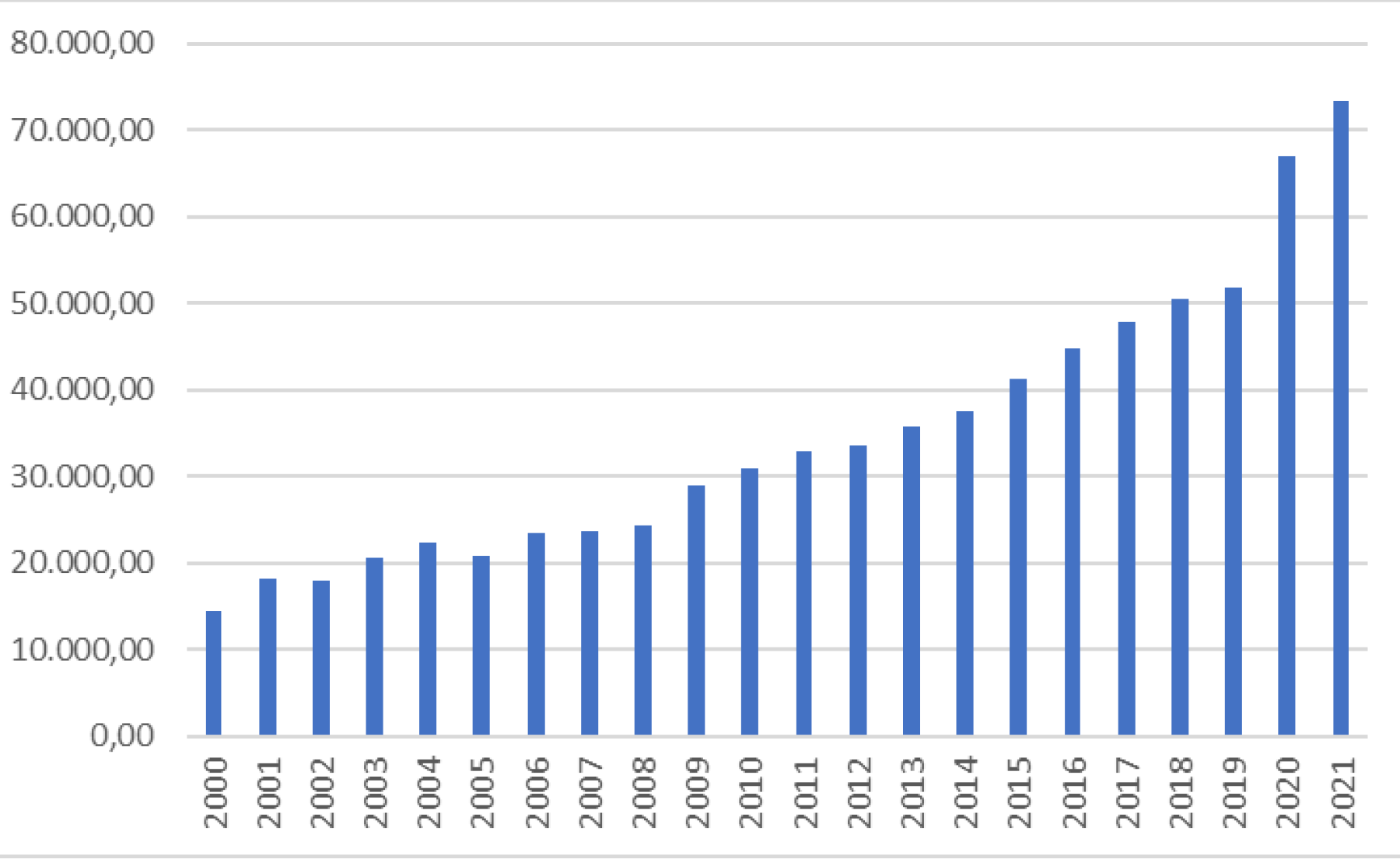

El déficit en cuenta corriente tiene que absorberse a través de deuda externa, pública o privada, que hoy implica la entrada de dólares, pero tiempo después la salida de esos dólares más los intereses pagados. Obsérvese la gráfica 2, que muestra la deuda externa del gobierno nacional central (no incluye departamentos, municipios ni empresas del Estado). Nótese que aún en épocas de gran auge de las inversiones minero-energéticas y grandes exportaciones de petróleo y carbón, la deuda externa siguió creciendo. De hecho, solo disminuyó en los años 2004 a 2005 al pasar de 22.326 millones de dólares a 20.832. Por su parte, el creciente pago de intereses por deuda pública aumenta el déficit en las cuentas internas, es decir en el balance fiscal (presupuestal) del gobierno nacional.

Gráfico 2. Saldo deuda externa de mediano y largo plazo del gobierno nacional central (GNC) en millones de dólares. Fuente: Banco de la República. Información extraída de la bodega de datos Sarankua, 4 de septiembre de 2022.

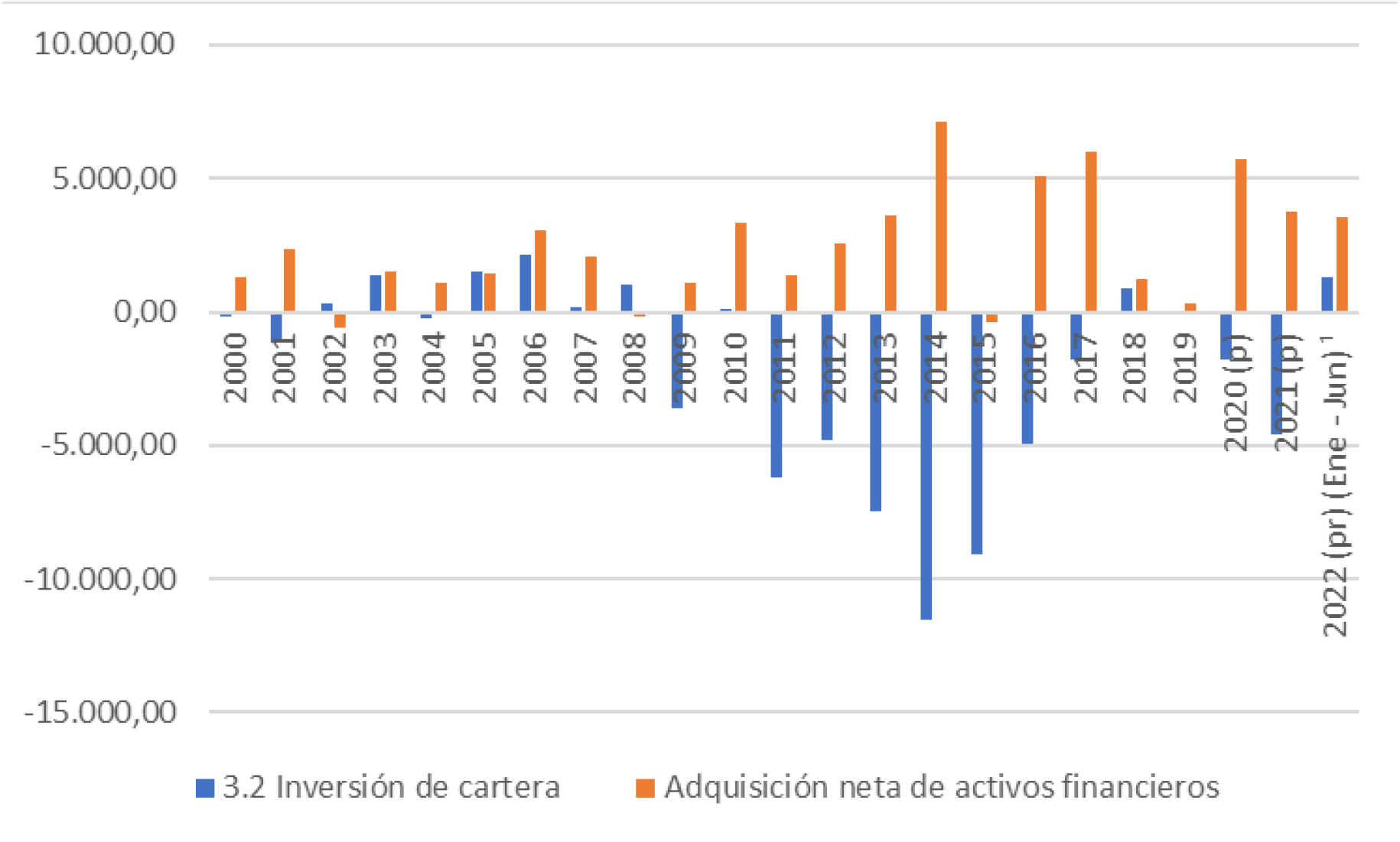

La inversión más volátil, es decir, la más expuesta a los vaivenes económicos, es la llamada Inversión de cartera (gráfica 3). Es la que compra, ante todo, acciones y demás títulos en la bolsa de valores. La línea amarilla muestra año por año el ingreso de esa inversión y la azul la diferencia entre lo que entra en cada año con lo que sale en el mismo año. Por ejemplo, a raíz de la crisis del 2008 siguieron entrando inversiones de cartera, pero salían en mayor cantidad.

Gráfica 3. Inversión de cartera en millones de dólares (años 2000-2022) Fuente: Banco de la República. Información extraída de la bodega de datos Sarankua, 4 de septiembre de 2022.

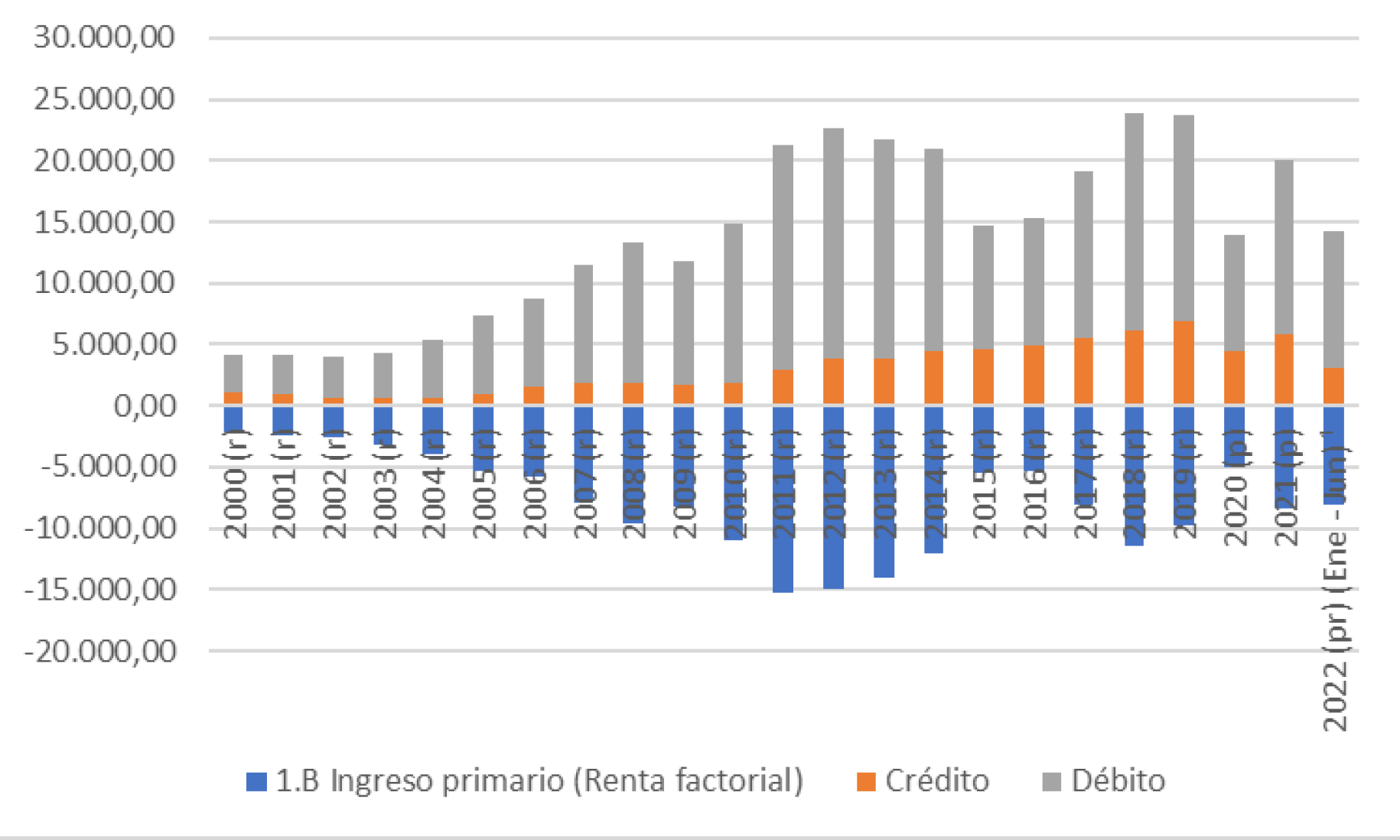

La gráfica 4 muestra el resultado del ingreso primario (la suma de inversiones directas y de cartera menos las salidas por pagos de ganancias). Como se observa, el saldo de la inversión es negativo año a año (barras azules), no obstante que todos los años hay entrada de inversión (barras amarillas), pero las salidas son más altas (barras grises). Es el panorama de cuánto entra (crédito) y cuánto sale (débito), y en azul el resultado negativo de la inversión:

Gráfica 4. Ingreso primario, años 2000-2022 (millones de dólares) Fuente: Banco de la República. Información extraída de la bodega de datos Sarankua, 4 de septiembre de 2022.

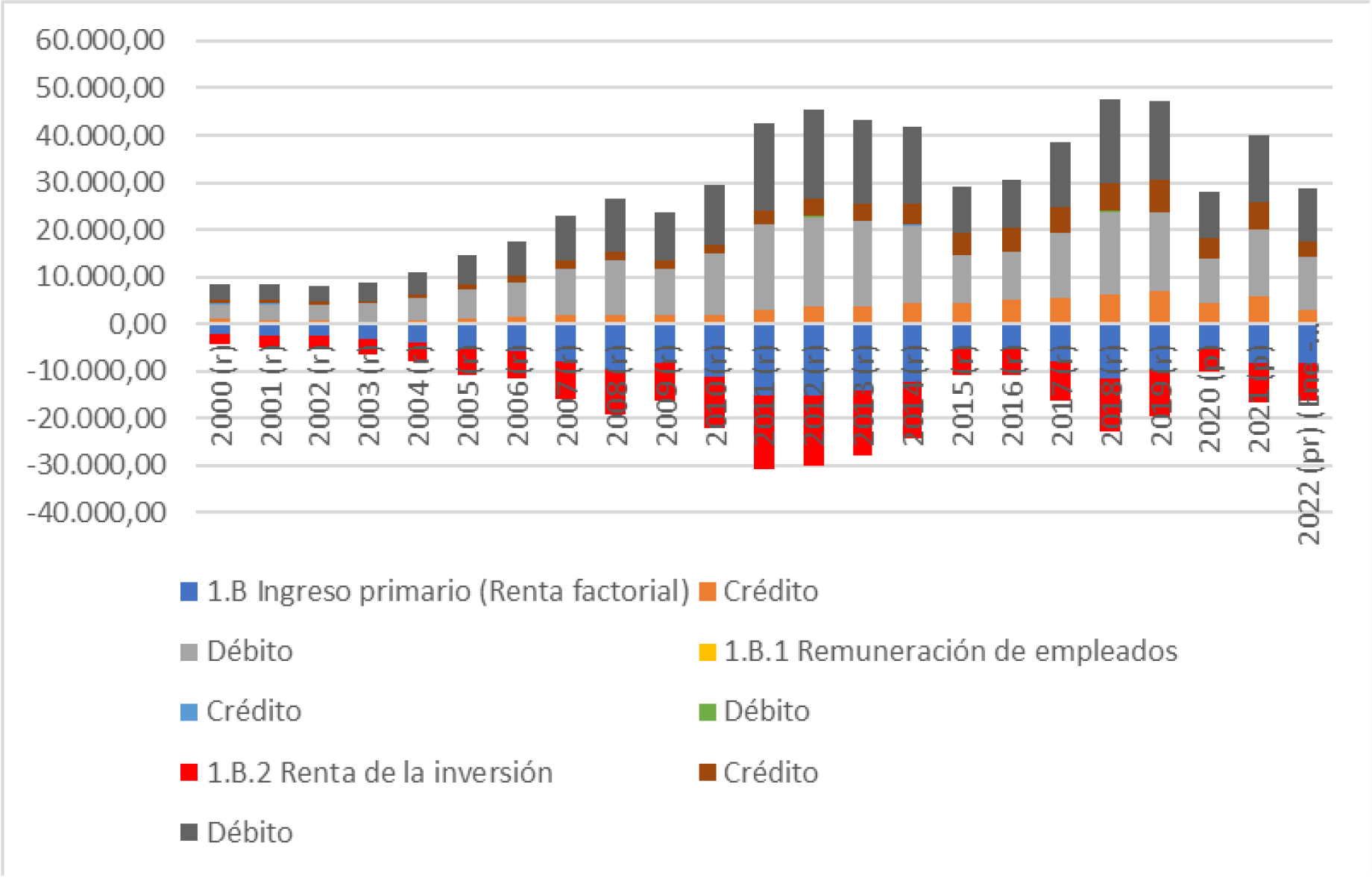

Desagregando aún más las cifras del ingreso primario se tiene el panorama de la gráfica 5. Como queda anotado, el ingreso primario es el resultado neto de la entrada de inversión menos la salida de ganancias (rentas factoriales), en azul en la gráfica. La salida tiene dos grandes componentes en esta cuenta: remuneración de empleados (asunto diferente a las remesas), que en el caso de Colombia tiene poco peso (color café y verde). Y la otra salida es por las ganancias de los inversionistas (renta de inversión) que corresponde al rojo en la gráfica.

Gráfica 5. Subcuentas del ingreso primario y resultado neto (años 2000-2022, en millones de dólares)

Fuente: Banco de la República. Información extraída de la bodega de datos Sarankua, 4 de septiembre de 2022.

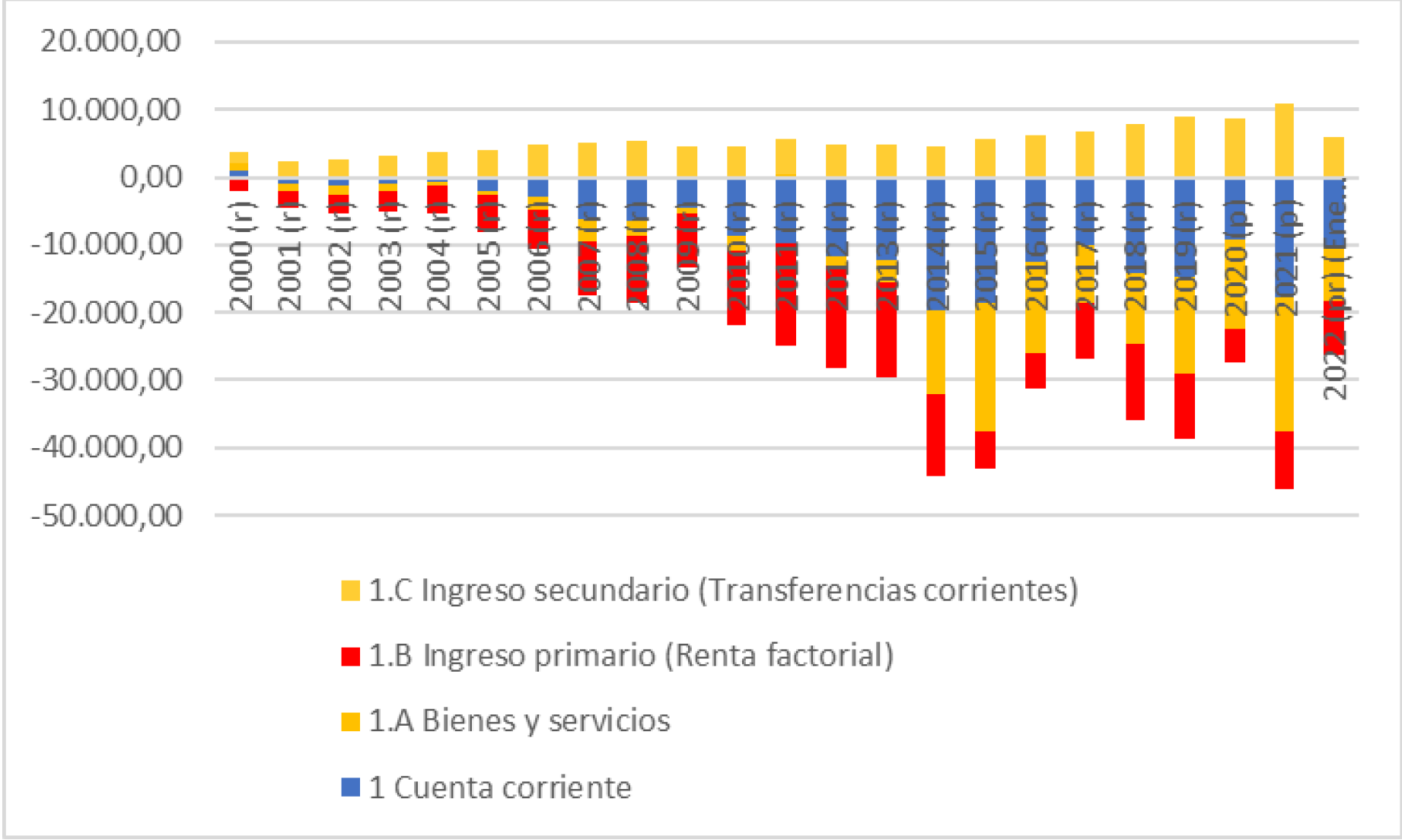

El resumen de las cuentas externas se muestra en la gráfica 6. El rojo de la gráfica es la ganancia de los inversionistas que sale año por año (renta factorial en la gráfica). El amarillo de abajo es el saldo negativo del comercio exterior (más importaciones que exportaciones) y el azul es el resultado total de las entradas y salida de dólares. Como se ve, la situación no es peor gracias a las remesas (ingresos secundarios) que son el amarillo de la parte superior de la gráfica, único resultado que no arroja déficit.

Gráfica 6. Resumen de las cuentas externas de Colombia (millones de dólares, años 2000 a 2022). Fuente: Banco de la República. Información extraída de la bodega de datos Sarankua, 4 de septiembre de 2022.

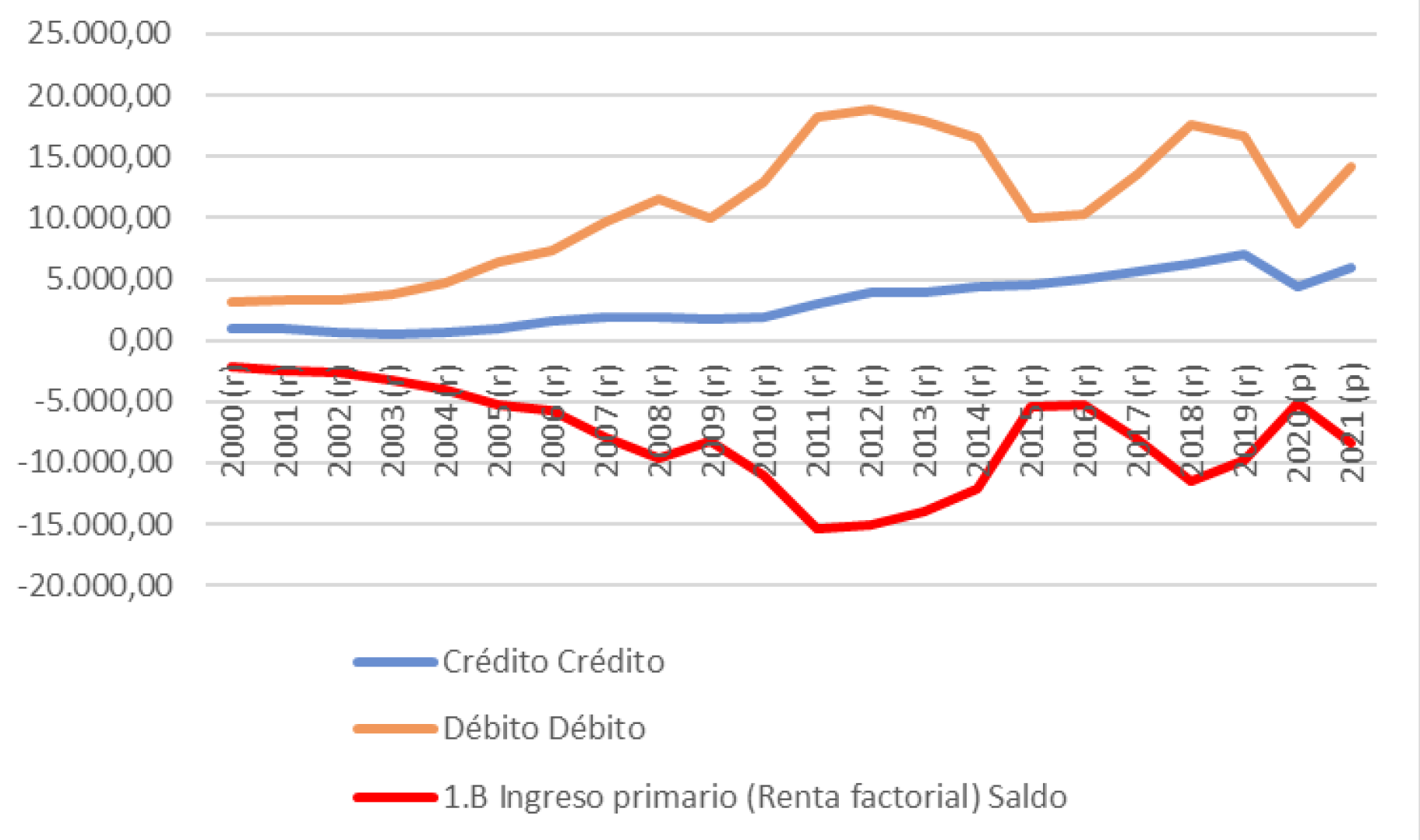

Corriendo el riesgo de aburrir al lector, la misma información consolidada se presenta en la gráfica 7. La línea azul muestra la entrada de inversión entre el año 2000 y el 2021. La naranja las salidas en los mismos años y la roja el resultado negativo que se ha querido resaltar a lo largo de este documento. En breve: la inversión que se recibe en un año dado, es menor a la salida de capitales por ganancias en ese mismo año.

Gráfica 7. Principales cuentas de la Balanza de pagos (años 2000-2021, en millones de dólares)

Fuente: Banco de la República. Información extraída de la bodega de datos Sarankua, 4 de septiembre de 2022.

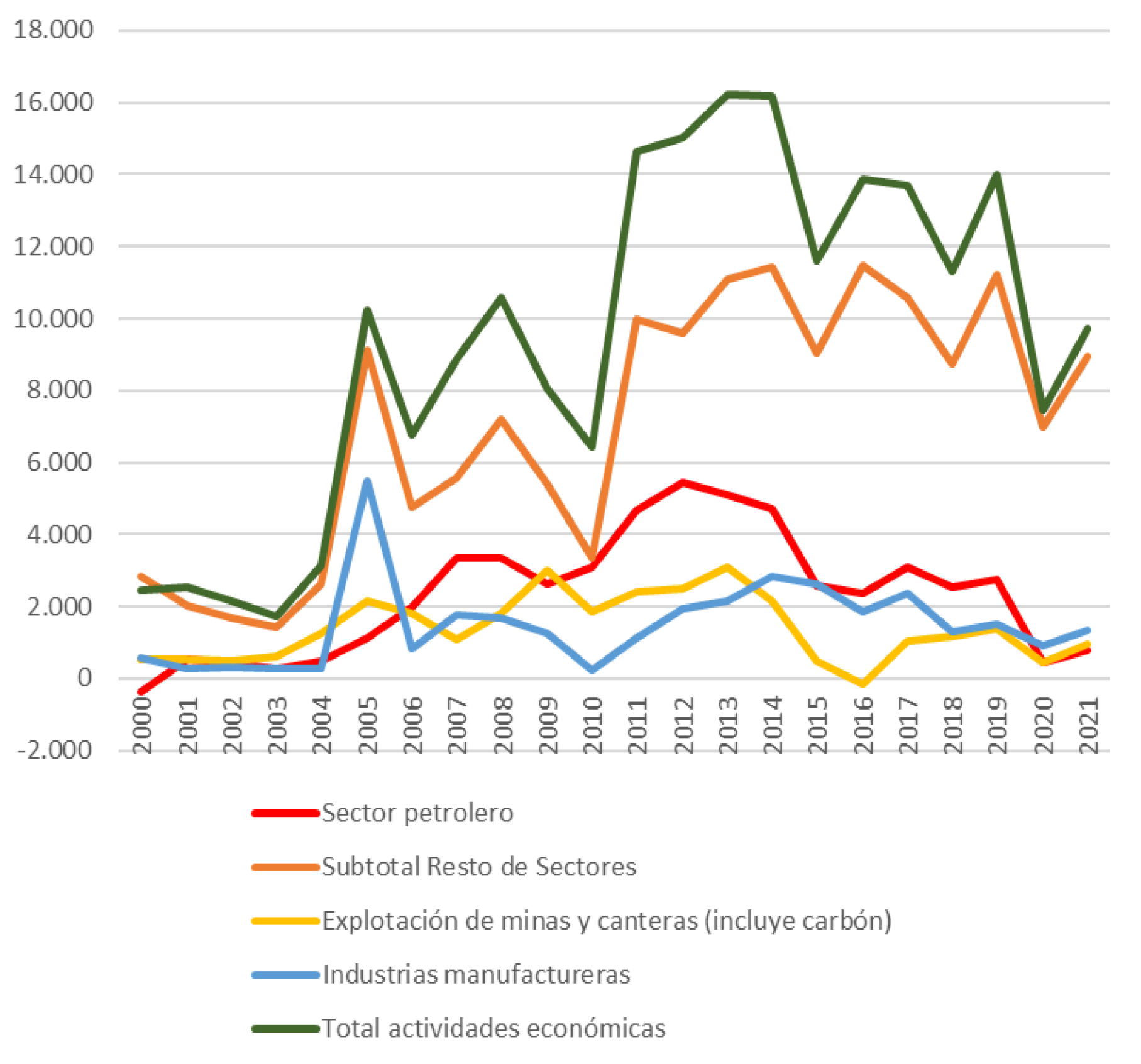

Otro aspecto por analizar es la dirección de la inversión extranjera en Colombia. El petróleo no es ni con mucho la que más recursos atrae, ni la que más mano de obra absorbe, ni la que más infraestructura construye, pero en cambio sí es el sector que más ha pataleado ante la reforma tributaria de Petro lo que hace sospechar que debe ser el que más ganancias obtiene. Obsérvese la gráfica 9. La línea verde muestra el total de la inversión extranjera directa (no incluye ni la inversión de cartera ni las salidas de ganancias). La sepia es el total sin incluir la inversión en petróleo (no están graficadas todas las otras inversiones). La roja es la inversión petrolera que alcanza como mucho a ser una cuarta parte del total. De hecho, para los 20 años el promedio fue del 22,5 respecto al total de la inversión extranjera directa, con un pico del 47,9% en el año 2010.

Gráfica 8. Inversión extranjera directa en Colombia (2000 – 2021, en millones de dólares).

Fuente: Banco de la República. Información extraída de la bodega de datos Sarankua, 4 de septiembre de 2022.

De manera que la inversión extranjera está muy lejos de ser la vía para equilibrar las cuentas externas de Colombia pues, por el contrario, día a día ayudan a empeorar el déficit en cuenta corriente.

Las eventuales ganancias podrían buscarse en la creación de empleos, pero ni la explotación minería ni la de hidrocarburos absorben cantidades significativas de mano de obra. En cambio, hay dos grandes componentes que sí podrían ayudar al desarrollo nacional pero que no están presentes en las inversiones que recibe Colombia: la transferencia efectiva de tecnología y el creciente uso de insumos nacionales. Cuando se mira el papel de la inversión en los países del sudeste asiático se descubre que fue por allí por donde ellos resarcieron las pérdidas que quedaron anotadas en las apreciaciones de Chang y Lleras. Pero, valga reiterarlo, Colombia no ha puesto esas condiciones a los inversionistas extranjeros y más bien a través de los tratados de libre comercio les ha eximido de cualquier tarea que pueda ayudar al desarrollo del país.

Algunos datos comparativos de la región

Lo dicho hasta acá al menos permitiría poner en duda la bondad de centrar las esperanzas del desarrollo del país en la inversión extranjera. Pero el pánico que se ha venido desatando por parte de los grandes potentados económicos del país (que en realidad no son otra cosa que agentes intermediarios del capital extranjero), de sus centros de estudio y de las agencias calificadoras de riesgo, tiene otra arista.

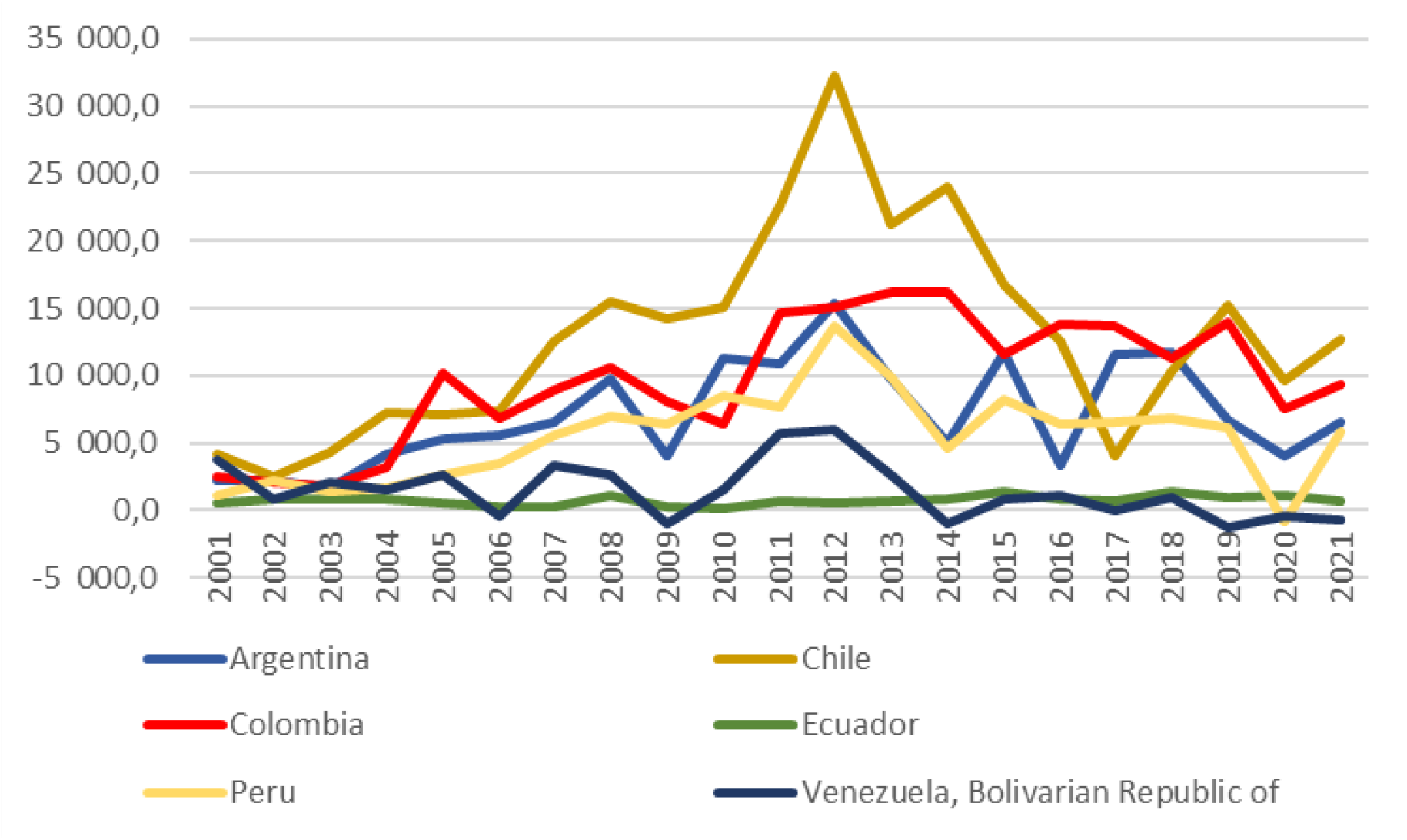

En cuanto a la inversión, la gráfica 10 muestra la evolución para algunos países de América. Nótese que en general cada uno de los países mostrados mantiene su puesto en el escalafón a lo largo de los 20 años que cubre la información y que los ciclos están más o menos coordinados, siendo el año 2012 el de mayor absorción de inversión por todos, ocurriendo a continuación una caída. Esta tendencia no refleja el tipo de gobierno de cada país como es de suponer de acuerdo con el pánico que están desatando en Colombia, sino las condiciones generales de la economía.

Gráfica 9. Entradas de inversión extranjera en miles de millones de dólares (años 2001 a 2021).

Fuente: Archivo WIR2022_tab01 FDI inflows, by region and economy.

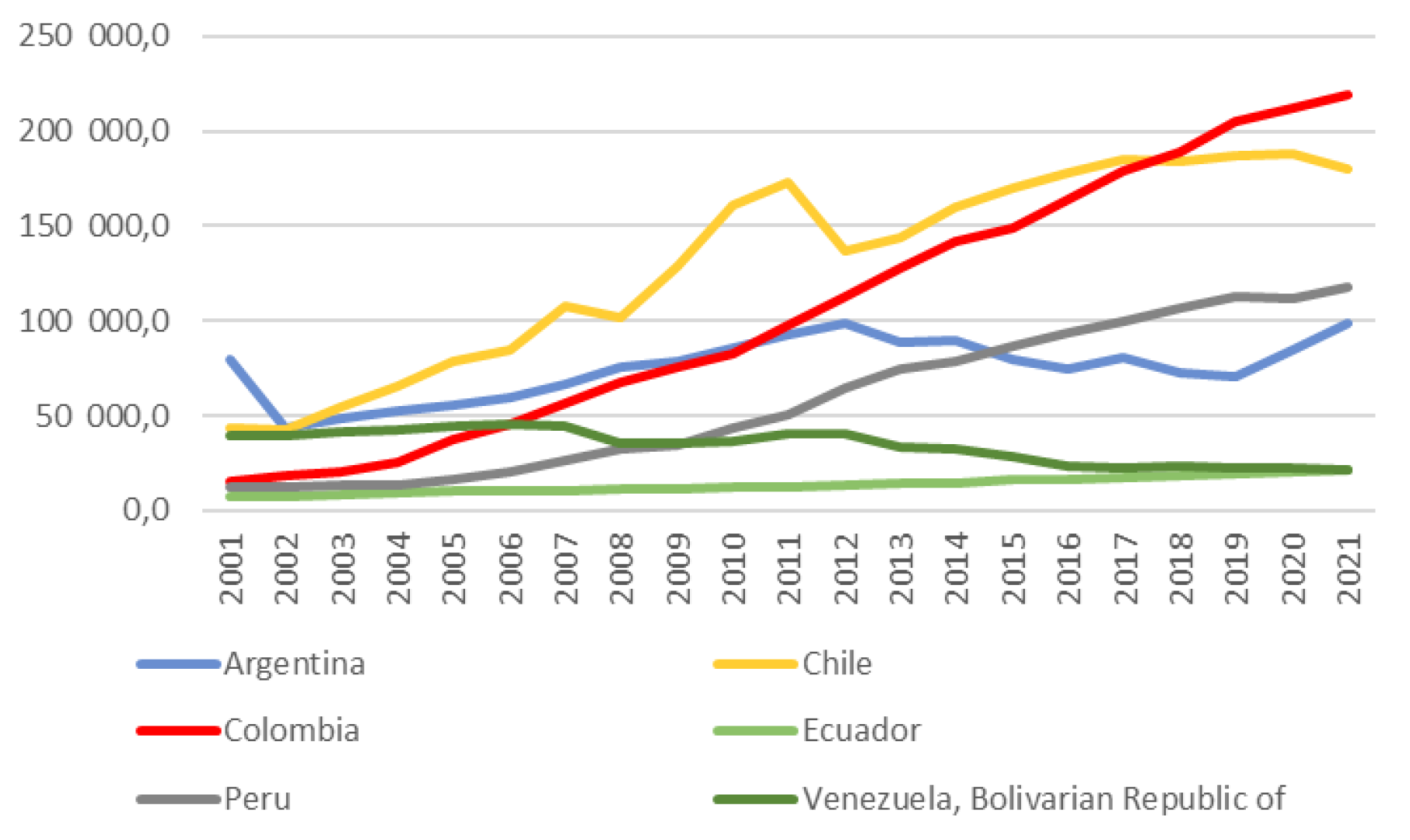

El acumulado de la inversión para algunos países se muestra en la gráfica 11. Nótese que en Chile se mantuvo el acumulado aún con la llegada de Bachelet a la presidencia (2014), el de Ecuador se mantuvo durante el decenio de Correa (2007-2017). El de Argentina cayó durante el último tramo del gobierno de Cristina Kirchner y durante todo el gobierno de Macri, recuperándose en el gobierno actual. El de Venezuela es bajo durante todo el período informado. Para el acumulado de Colombia, lo explicado líneas atrás.

Gráfica 10. Acumulado de la inversión extranjera en miles de millones de dólares.

Fuente: WIR2022_tab03 FDI instock, by region and economy, 1990–2021.

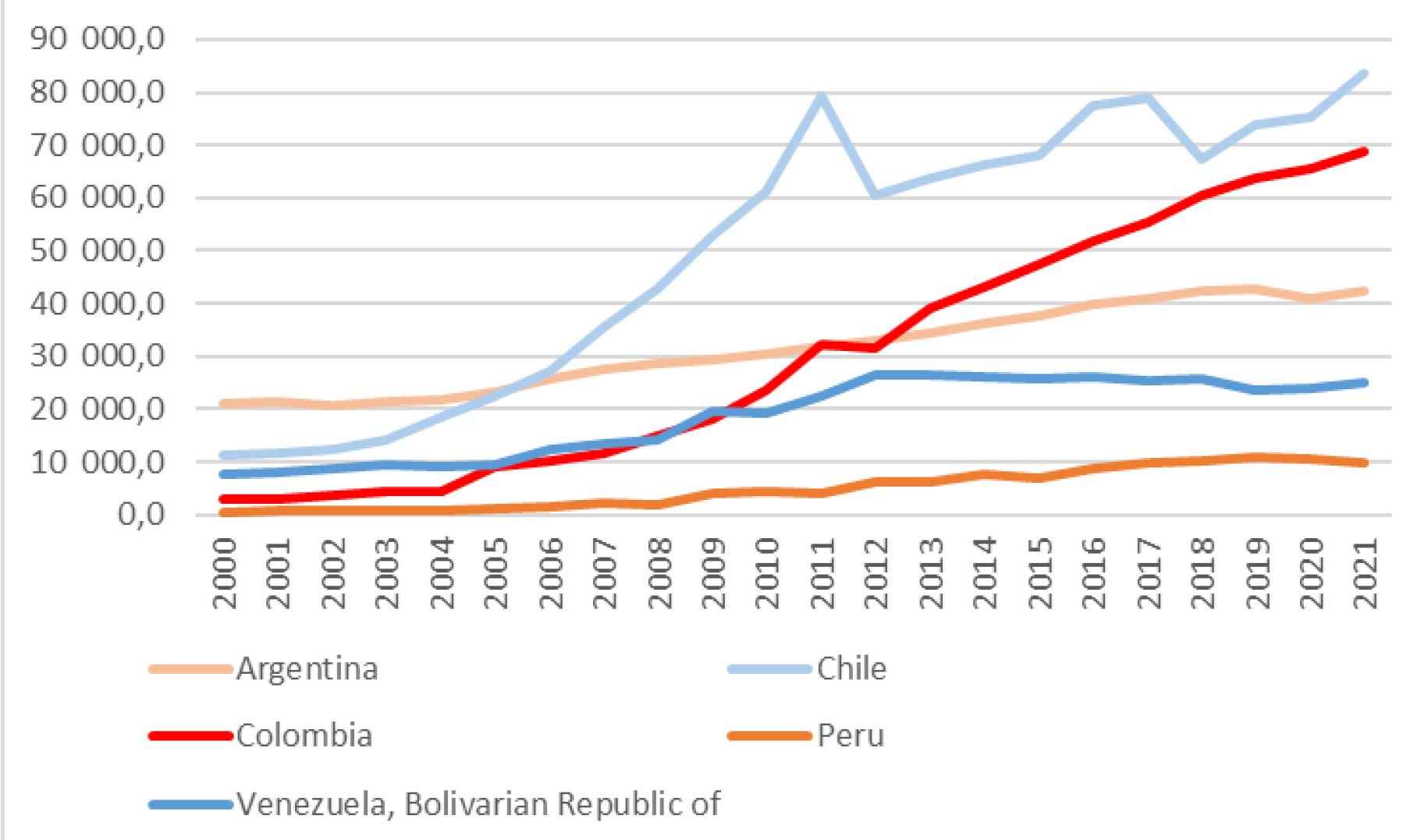

La otra cara de la moneda de la información de la anterior gráfica está en la gráfica 12 que muestra las salidas acumuladas de inversión entre 2001 y 2021, que en general pueden ser entendidas como las ganancias de la inversión extranjera que no han sido reinvertidas en los países sino que han retornado a los de origen. Al igual de lo dicho para Colombia, hay casi una mirada de espejo entre lo que entra y lo que sale.

Gráfica 11. Salidas de capital acumuladas, en miles de millones de dólares.

Fuente: WIR2022_tab04 FDI outstock, by region and economy, 1990–2021.

Conclusión

Esta primera revisión a la inversión extranjera permite plantear estas conclusiones:

Analistas liberales keynesianos como Ja Hoo Chang y Lleras Restrepo coinciden en llamar la atención en el espejismo que se ha creado sobre el benéfico papel de la inversión extranjera en la estabilidad macroeconómica y en el desarrollo de los países.

La dinámica de la inversión extranjera es que usa los recursos y el trabajo de una nación para luego acumular la ganancia extraída en los países que ejercen el dominio sobre el capital financiero.

El resultado para los países que reciben la inversión es que lo que entra en un año normal no alcanza ni siquiera para pagar las ganancias que sacan del país los inversionistas, ocasionando así un problema más, un creciente desequilibrio en las cuentas externas que ocasiona un desequilibrio en las cuentas internas.

El resultado es que el país que recibe inversión extranjera año por año tiene que aumentar su endeudamiento para atender los pagos que ocasiona esa inversión: ganancia del inversionista, repatriación de utilidades y retiro de la inversión cuando deja de ser rentable, como ocurrió con las sucesivas ventas entre extranjeros de las minas del Cerrejón sin que Colombia recibiera nada.

Hay otros aspectos no analizados acá que tienen que ver con asuntos más específicos de la inversión extranjera, que requieren ser analizados, por ejemplo la evasión y elusión tributaria, el daño medio ambiental, el uso de bienes públicos por los cuales no pagan y, el principal de todos, la exacerbación de la explotación de la mano de obra.

VIDEO

Referencias

Amézquita, P. (2012). Aspectos económicos del gobierno de Carlos Lleras Restrepo, 1966-1970. Bogotá: Editorial Universidad Sergio Arboleda.

Chang, Ha-Joo (2008). ¿Qué fue del buen samaritano? España: Intermón-Oxfam.

Lleras Restrepo, C. (1965). Comercio Internacional. Medellín: Incolda, Ed. Bedout.

Para la información estadística de América Latina: UNCTAD, FDI/MNE database (www.unctad.org/fdistatistics).